| |

2013.11.01 |

�V�l�z�[���ɓ������Ă����ꍇ�̏��K�͑�n���̓���̓K�p�� |

| |

|

�@���Z�p��n���ɂ��ď��K�͑�n���̓���̓K�p����ɂ́A�����J�n�̒��O�ɂ����Ĕ푊���l�������Z���Ă������Ƃ��v���Ƃ���Ă��܂��B���̓_�A�푊���l�����Z���Ă��������𗣂�ĘV�l�z�[���ɓ��������悤�ȏꍇ�ɂ́A����ɔ����푊���l�̐����̋��_���ړ]�������̂ƍl�����܂��B

�@�������A�푊���l���A�V�l�z�[���ɓ����������߁A�����J�n�̒��O�ɂ����āA����𗣂�Ă����ꍇ�A���̏��q�ϓI�ɔF�߂���Ƃ��ɂ́A�푊���l�����Z���Ă��������̕~�n�́A�����J�n�̒��O�ɂ����Ă��Ȃ��푊���l�̋��Z�p��n���ɊY��������̂Ƃ��č����x���Ȃ����̂Ƃ���Ă��܂����B

|

| |

|

�@ |

�푊���l�̐g�̖��͐��_��̗��R�ɂ�������K�v�����邽�߁A�V�l�z�[���֓������邱�ƂƂȂ������̂ƔF�߂��邱�ƁB

|

| |

|

�A |

�푊���l�����ł������ł���悤���̌����̈ێ��Ǘ����s���Ă������ƁB |

| |

|

�B |

�����゠�炽�ɂ��̌����𑼂̎҂̋��Z�̗p���̑��̗p�ɋ����Ă����������Ȃ����ƁB |

| |

|

�C |

���̘V�l�z�[���́A�푊���l���������邽�߂ɔ푊���l���͂��̐e���ɂ���ď��L�����擾����A���邢�͏I�g���p�����擾���ꂽ���̂łȂ����ƁB |

| |

|

�@��L�̎�舵���ɂ��ƁA���ʗ{��V�l�z�[���ւ̓�������]���������ł����ɏI�g���p�����擾���L���V�l�z�[���ɓ�������ꍇ�ɂ́A��L�C�������A���̓���̓K�p���邱�Ƃ��ł��Ȃ��Ȃ�Ƃ����������w�E����Ă������Ƃ���A����25�N�x�Ő������ł́A��L�A�ƇC�̗v����������Ă��܂��B

�@���̉����́A����26�N�P���P���Ȍ�̑����܂��͈②�ɂ��擾������Y�ɌW�鑊���ł���K�p����܂��B |

| |

|

|

| |

|

|

| |

2013.11.01 |

�f�̗��Ƃ� |

| |

|

�@���N���������̂�11���B��|�����C�ɂȂ�G�߂ɂȂ�܂������A�C���d���Ƃ������������̂ł͂Ȃ��ł��傤���B

�@�f�̗��ɂ́A�s�v�ȕ����u�f�v���u�́v�Ă邱�ƂŁA���ւ̎�������u���v���A�Ƃ����Ӗ������邻���ł��B�u�g���镨������ܑ̂Ȃ��v�ł͂Ȃ��A�u���͎g�����̂ł���A�Ƃ��Ă������̂ł͂Ȃ��v�ƍl���A��ɕK�v�Ȃ��̂������c���A�v��Ȃ����̂��̂ĂĂ��܂����ƂŁA��Ԃ�C�����ɂ�Ƃ肪���܂�܂��B���퐶���Ɍ��炸�A�d������A�]�v�ȕ���u�����E��̐������ڂ�����A�d���̎����������オ��Ǝv���܂��B

�@���i����f�̗���S�����A���V���v���ʼn��K�ȘJ����������Ă����܂��傤�B

|

| |

|

|

| |

|

|

| |

2013.10.01 |

����25�N�x����������

|

| |

|

��v�ȉ����|�C���g�����Ă݂܂��B

|

| |

|

|

| |

|

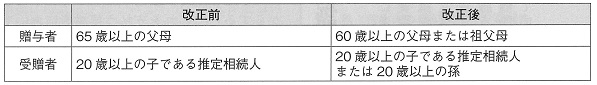

�}�\�P�@�����ł̊�b�T���i��b�T���̉����j�@�@ |

| |

|

���K�p�����@����27�N�P���P���Ȍ�̑������K�p����܂��B |

| |

|

|

| |

|

�}�\�Q�@�����ł̑��Z�\�i�ŗ��̉����j�@ |

| |

|

���K�p�����@����27�N�P���P���Ȍ�̑������K�p����܂��B |

| |

|

|

| |

|

�}�\�R�@���K�͑�n�~�n�̉����@ |

| |

|

���K�p�����@����27�N�P���P���Ȍ�̑������K�p����܂��B |

| |

|

|

| |

|

�}�\�S�@�яZ��~�n�̉����@ |

| |

|

���K�p�����@����26�N�P���P���Ȍ�̂��K�p����܂��B |

| |

|

|

| |

|

�}�\�T�@������̏��K�͑�n���̓���̓K�p�W�@ |

| |

|

���K�p�����@����27�N�P���P���Ȍ�̑������K�p����܂��B

|

| |

|

|

| |

|

�}�\�U�@���������Z�ېł̓K�p�v���̊g�[ |

| |

|

���K�p�����@����27�N�P���P���Ȍ�̑������K�p����܂��B |

| |

|

|

| |

|

|

| |

2013.09.01 |

���Z�E�،��Ő��̉����|�C���g |

| |

|

�@���Z�����ېł̈�̉��̂��߂̉����̂ق��A���z������ېŐ��x(�m�h�r�`)�̊g�[�Ȃǂ��}�������A���s�̏،��Ő��̌y���ŗ��͕���25�N���Ŕp�~����܂��B�����̉����|�C���g�����Ă݂܂��B

|

| |

|

�P.�،��Ő�10���̌y���ŗ��̔p�~ |

| |

|

|

�@�����A����20�N12�����y�ѕ���21�N�R�����Ŕp�~�����\�肾������ꊔ�����ɌW��z���y�я��n����10���y���ŗ�(�����łV���A�Z���łR��)�́A�����Ɏ����������d�ˁA����25�N12��31���܂œK�p����܂��B

�@���̌y���ŗ��́A����25�N12��31���Ŕp�~����A�p�~��̐ŗ���20��(������15���A�Z���łT��)�ƂȂ�܂��B

�@�Ȃ��A�����ŕ����ɂ́A�������ʏ����ł��ʓr�ېł���邽�߁A�����ɌW��ŗ��́A20.315��(������15.315���A�Z���łT��)�ƂȂ�܂��B

|

| |

|

|

|

| |

|

�Q.�m�h�r�` |

| |

|

|

�@���Z�����ېł̈�̉��̎��g�݂̒��ŁA�l�̊����s��ւ̎Q���𑣐i����ϓ_����n�݂��ꂽ���x�ŁA���z�̏�ꊔ�����ւ̓������ېłɂ�����̂ł��B�C�M���X�̂h�r�`(�l���~����)���Q�l�ɂ��č��ꂽ���Ƃ���A�u���{�łh�r�`�v(�m�h�r�`)�ƌĂ�Ă��܂��B

�@����22�N�x�Ő������̍ۂɑn�݂���܂������A��ꊔ�����̔z���E���n���̌y���ŗ��̏I����Ɏ{�s�����\��ł��������߁A�y���ŗ��I����̕���26�N�P���P���ȍ~�ɓ�������܂��B

�@���̂m�h�r�`���A����25�N�x�Ő������ɂ��A���̂悤�ɑ啝�Ɋg�[����Ă��܂��B |

| |

|

|

|

| |

|

|

(1) ��ېŌ����J�݊��� |

| |

|

|

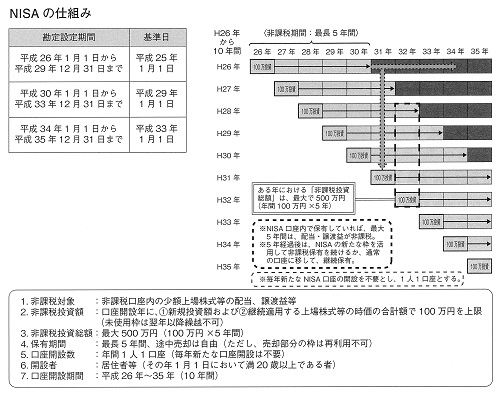

| |

�@��ېŌ������J�݂ł�����Ԃ́A����26�N�P���P������28�N12��31���܂ł̂R�N�ԂƂ���Ă��܂������A35�N12��31���܂ł�10�N�ԂɊg�傳��܂����B

�@��ېŌ����ł́A���N��ېŊǗ������ݒ肵�āA�N�Ԃō��v100���~�ȉ��̏�ꊔ����������邱�Ƃ��ł��܂��B |

|

| |

|

|

(2) ��ېŊ��� |

| |

|

|

| |

�@��ېŊǗ�����Ɏ����ꂽ�����ɂ��ẮA����ݒ�����瓯���̑�����N�̂P���P���Ȍ�T�N�ȓ��Ɏx������z�����A�T�N�ȓ��ɂ��̊����������n�����ꍇ�̏��n�v�����ꂼ���ېłƂ���܂��B |

|

| |

|

|

(3) ����\������ |

| |

|

|

| |

�@��ېŊǗ�����Ɏ���邱�Ƃ��ł����ꊔ�����́A���̔�ېŌ������J�݂������Z���i����Ǝғ���ʂ��ĐV���Ɏ擾������ꊔ�����Ƃ��̔�ېŌ����ɌW�鑼�̔N���̔�ېŊǗ����肩��ڊǂ�����ꊔ�����ł��B

�@���������āA�T�N�Ԃ̔�ېŊ��Ԃ��o�߂����N���̔�ېŊǗ����芔��������āA���ꂩ�炳��ɂT�N�Ԕ�ېł̓K�p���邱�Ƃ��\�ł��B |

|

| |

|

|

(4) �葱�� |

| |

|

|

| |

�@��ېł̓K�p���邽�߂ɂ́A��ېŌ������J�݂�����Z���i����Ǝғ��̉c�Ə���ʂ��āA�Ŗ������ɑ��āu��ېœK�p�m�F���v�̌�t��\������K�v������܂��B

�@��ېœK�p�m�F���ɂ́A��\�̊���ݒ���Ԃɉ���������ɂ�����Z�������L�ڂ���邱�ƂɂȂ��Ă��܂��B |

|

| |

|

|

|

| |

|

�R ���Z�����ېł̈�̉� |

| |

|

|

�@���Z�����ېł̈�̉��̂��߂ɁA���̂悤�ȉېŕ��@�̉������s���A����28�N�P���P������K�p����܂��B |

| |

|

|

(1) ������Ѝ� |

| |

|

|

| |

�@����n���Ȃǂ̓�����ЍA������Ѝ����M���̎�v���A�،������M���ȊO�̌��哊���M���̎�v���A����ړI�M���̎ЍI��v���Ō���̂���(�u������Ѝ��v�Ƃ���)�ɂ��āA���̗��q���������ېł̑Ώۂ��珜�O����A�����Ƃ���20���̐ŗ��ɂ��\�������ېłƂ���܂��B���̗��q���ɂ��ẮA�m��\�������Ȃ����Ƃ��I���ł��܂��B

�@������Ѝ����������Ɏ���邱�Ƃ��\�ƂȂ�A�������ł̑��v�ʎZ���ł��܂��B |

|

| |

|

|

(2) ��ʌ��Ѝ� |

| |

|

|

| |

�@������Ѝ��ȊO�̈�ʌ��Ѝ��̗��q�́A���s��20���̐ŗ��ɂ�錹���ېł��ێ�����܂��B

�@��ʌ��Ѝ������n�����ꍇ�ɂ́A��ېł̑Ώۂ��珜�O����A20���̐ŗ��ɂ��\�������ېł̑ΏۂƂ���܂��B |

|

| |

|

|

(3) ������ |

| |

|

|

| |

�@�������܂ތ��Ѝ̏��n��������20���̐ŗ��ɂ��\�������ېłƂ��邱�Ƃɉ����Ċ����̏��ҍ��v�ɂ��Ă����n�������Ƃ���20���̐ŗ��ɂ��\�������ېłƂ���܂��B

�@�܂��A���s����18��������K�p���Ȃ����ƂƂ���A���Ҏ���20���̐ŗ��Ō�������d�g�݂ɉ��߂��܂��B |

|

| |

|

|

(4) �������̏��n�������̕����ېł̉��g�ƒʎZ |

| |

|

|

| |

�@�������̏��n�������́A��ꊔ���ɌW����̂Ɣ��ꊔ���ɌW����̂��敪���A���Ѝ��̏��n�������ƍ��킹�āA�@������Ѝ��y�я�ꊔ�����ɌW����n�����̕����ېŁA�A��ʌ��Ѝ��y�є��ꊔ�����ɌW����n�������̕����ېłɉ��g����܂��B

�@��ꊔ���̏��n���v�Ɣ��ꊔ���̏��n���v�̑��݂̒ʎZ���ł��Ȃ��Ȃ�܂��B |

|

| |

|

|

| |

|

|

| |

2013.08.01 |

���玑���̈ꊇ���^�ɌW�鑡�^�ł̔�ېŐ��x |

| |

|

|

�@�}�{�`���Ҋ�(�e�q�ԓ�)�ŕK�v�ȓs�x�x�����鋳�玑���́A���܂ł����^�ł���ېłƂ���Ă��܂������A����ɂ��Ă͏����ɂ킽�葽�z�̎������K�v�ł���u�ꊇ���^�v��]�ސ��������Ȃ��Ă��܂����B

�@�܂��A����Ґ���ۗ̕L���鎑�Y�̎Ⴂ����ւ̈ړ]�𑣐i���邱�Ƃɂ��A�����̊m�ۂɋ�S����q��Đ�����x������ƂƂ��Ɍo�ϊ������𑣂��ړI����A����25�N�x�Ő������ŋ��玑���̈ꊇ���^�����ꍇ�̑��^�ł̔�ېő[�u���n�݂���܂����B

�@�ȉ��A�|�C���g�ƂȂ鎖�����p���`�����Ő������Ă݂܂��B

| �p�P�@���玑���Ƃ́A���ł����B |

�`�P

(1) �w�Z���ɑ��Ē��ڎx�����鎟�̂悤�ȋ��K

|

| |

�@���w���A���Ɨ��A�������A�ۈ痿�A�{�ݐݔ���͓��w�����̌��藿�Ȃ�

�A�w�p�i��A�C�w���s��A�w�Z���H��ȂNJw�Z���ɂ����鋳��ɔ����ĕK�v�Ȕ�p�Ȃ�

���u�w�Z���v�Ƃ�

�C �w�Z����@��̗c�t���A���E���w�Z�A�����w�Z�A��w(�@)�A��C�w�Z�A�e��w�Z

�� ���̊O���̋���{��

�n �F�肱�ǂ������͕ۈ珊�Ȃ� |

| (2) �w�Z���ȊO�ɑ��Ďx�����鎟�̂悤�ȋ��K�ŁA�Љ�ʔO�㑊���ƔF�߂������ |

| |

�@���͎w�����s����(�w�K�m�␅�j�����Ȃ�)�ɒ��ڎx���������

�C.����(�w�K�m�A�����Ȃ�)�Ɋւ���̒�{�݂̎g�p���Ȃ�

��.�X�|�[�c(���j�A�싅�Ȃ�)���͕����|�p�Ɋւ��銈��(�s�A�m�A�G��Ȃ�)���̑����{�̌���̂��߂̊����ɌW��w���ւ̑Ή��Ȃ�

�n.�C�̖��̓��̎w���Ŏg�p���镨�i�̍w���ɗv������K

�A �@�ȊO(���i�̔̔��X�Ȃ�)�Ɏx���������

�@�w�Z���̋���ɔ����ĕK�v�Ȕ�p�ł����āA�w�Z�����K�v�ƔF�߂����ȏ��A�w�Z�w��̐����A���ƃA���o���Ȃ�

|

| |

|

|

| �p�Q |

�w�Z���ȊO�̎҂Ɏx��������z��500���~�܂łƂ������Ƃł����A�����1,500���~�܂ł̔�ېŘg��500���~��������2,000���~�܂Ŕ�ېłɂȂ�Ƃ������Ƃł����B |

| �`�Q |

�Ⴂ�܂��B��ېŌ��x�z�̑��z��1,500���~�ł��B1,500���~�̘g�̒��ŁA�m��K�������̌��ӓ��ɂ��Ă�500���~������ɋ����Ɋ܂߂�Ƃ����Ӗ��ł��B |

| |

|

| �p�R |

���Z�@�ւɒ�o����̎������̎����Ƃ́A�ǂ̗l�Ȃ��̂ł����B |

| �`�R |

�̎����̂ق��A�x�������t�A���z�A�E�v(�x�����e)�A�x����(����)�A�x����̎���(����)�y�яZ��(���ݒn)����������̂ł���A�̎����̑���Ƃ��ĔF�߂���ꍇ������܂��B

�� �w�Z���ɑ���x���̏ꍇ�ɂ́A�E�v(�x�����e)�ɂ��ẮA�҂���o����ȉ��̎x�����������鏑�ނɎҎ��g���x�����e���L�ڂ��A�҂��������邱�Ƃɂ��A���炩�ɂ��邱�Ƃ��\�ł��B

�q�w����Z�@�ւU�荞�ޏꍇ�r

�U���˗�������̏��̌��{���K�v�ł��B�Ȃ��A�@�`�s�l�ŐU���݂������ꍇ�́A�`�s�l�̗��p���ׂ̌��{�A�A�C���^�[�l�b�g�o���L���O�ŐU���݂������ꍇ�́A�C���^�[�l�b�g�o���L���O�̐U��������ʂ�������Ă����܂��B

�q�����U�ւŎx�����ꍇ�r

���ۂɈ������Ƃ��ꂽ���Ƃ��m�F�ł���ʒ��̃R�s�[���K�v�ł��B

�q�N���W�b�g�J�[�h�������Ƃ��Ŏx�����ꍇ�r

�N���W�b�g�J�[�h�̗��p���ׂ̌��{�ƁA���ۂɈ������Ƃ��ꂽ���Ƃ��m�F�ł���ʒ��̃R�s�[���K�v�ł��B�Ȃ��A�v�d�a�ɂ�闘�p���ׂ̏ꍇ�́A�v�d�a��ʂ�������Ă����K�v������܂��B

�q���ӑ܂Ɍ��������Ďx�����ꍇ�r

�K�����̏ꍇ�Ȃnj��P�ʁE�N�P�ʂŗ̎����̔��s�������ꍇ�ɂ͗̎����̒�o�������Ƃ��Ă��܂����A�̎��������s����Ȃ��ꍇ�ɂ͎��ۂɎx����ꂽ���Ƃ��m�F�ł��錎�ӑ܂̒�o�ɂ�邱�Ƃ��\�ł��B�������A���ӑ܂ɂ́A�x�����t�A���z�A�x���ҁi�����j�A�x����̎����i���́j�A�Z���i���ݒn)�A�E�v�i�������~�~���Ƃ��āi����܂��́����j�j�̋L�ڂ��K�v�ł��B

|

|

| |

|

|

| |

|

|

| |

2013.07.01 |

�������Y����������Ă��Ȃ��Ƃ��̐\�� |

| |

|

|

| �P�D�������Y����������Ă��Ȃ��Ƃ��̐\�� |

| |

�@�����ł̐\���Ɣ[�ł́A�푊���l�����S�������Ƃ�m�������̗�������10�P���ȓ��ɁA�푊���l�̎��S�̎��ɂ�����Z�������{�����ɂ���ꍇ�́A�푊���l�̏Z���n����������Ŗ����ɍs���܂��B�������Y����������Ă��Ȃ��ꍇ�ł����Ă���L�̊����܂łɂ��Ȃ���Ȃ�܂���B���̂��߁A�������Y�̕������c���������Ă��Ȃ��Ƃ��́A�e�����l�Ȃǂ����@�ɋK�肷�鑊�������͕�②�̊����ɏ]���č��Y���擾�������̂Ƃ��đ����ł̌v�Z�����A�\���Ɣ[�ł��s���܂��B |

| �Q�D�����\���Ǝ��ۂɕ����������Y�̊z���قȂ�Ƃ� |

| |

�@���@�ɋK�肷�鑊�������͕�②�̊����Ő\����������ɁA�������Y�̕������s���A���̕����Ɋ�Â��v�Z�����Ŋz�Ɛ\�������Ŋz�Ƃ��قȂ�Ƃ��́A���ۂɕ����������Y�̊z�Ɋ�Â��ďC���\�����͍X���̐��������邱�Ƃ��ł��܂��B

�@�C���\���́A���߂ɐ\�������Ŋz�������ۂ̕����Ɋ�Â��Ŋz�������ꍇ�ɂ��邱�Ƃ��ł��܂��B�X���̐����́A���߂ɐ\�������Ŋz�������ۂ̕����Ɋ�Â��Ŋz�����Ȃ��ꍇ�ɁA�����̂��������Ƃ�m�������̗�������S�P���ȓ��ɂ��邱�Ƃ��ł��܂��B |

| �R�D���K�͑�n���̉ېʼn��i�̓���y�єz��҂̐Ŋz�y���̓������ꍇ |

| |

�@�����̐\�����ɂ́A�����̓���̓K�p���邱�Ƃ͂ł��܂��A�����ł̐\�����Ɂu�\��������R�N�ȓ��̕����������v��Y�t���Ē�o���Ă����A�����ł̐\����������R�N�ȓ��ɕ��������ꍇ�ɂ́A����̓K�p���邱�Ƃ��ł��܂��B���̏ꍇ�A�������s��ꂽ������S�P�����o�߂�����܂łɁu�X���̐����v���s�����Ƃ��ł��܂��B |

|

| |

|

|

| |

|

|

| |

2013.06.01 |

�����ŊW�̉��� |

| |

|

|

| �P�D�����ł̊�b�T���E�ŗ��\���̌����� |

| |

(1)�@�����̔w�i |

| |

|

�@�����ł̊�b�T���́A�o�u�����̒n���㏸�ɍ��킹�Ĉ����グ���Ă��܂������A���݂̒n���̓s�[�N���̕����R�N�Ɣ�ׂR���̂P����S���̂P�ɗ�������ł���ɂ��邱�Ƃ���A�o�u���O�̍T�������ɖ߂����ƂƂ��܂����B�܂��A�ŗ��\�����A�����łƓ��l�ɍō��ŗ��������グ��Ȃǂ̌��������s���邱�ƂƂ���܂����B

|

| |

(2)�@�����̓��e |

| |

|

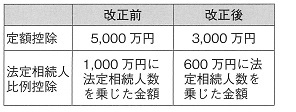

�@��b�T���ɂ��ẮA��z�T���z��3,000���~(�����O:5,000���~)�A�@�葊���l���T���z��600���~(�����O:1,000���~)�Ɉ��������A�u3,000���~�{600���~�~�@�葊���l���v����b�T���z�ƂȂ�܂�(���@15)�B

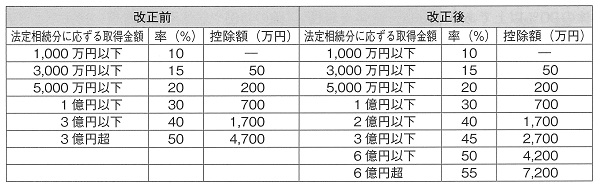

�@�ŗ��\���ɂ��ẮA�����łƓ��l�ɍō��ŗ���55%�Ɉ����グ��ƂƂ��ɁA�Q���~���R���~�ȉ��̋敪��45%�̐ŗ���V���ɐ݂���ȂǁA�ŗ��\���������O�̂U�i�K����W�i�K�ւƍו������Ă��܂�(���@16)�B

|

| |

(3)�@�K�p���� |

| |

|

�@����27�N�P���P���Ȍ�ɑ������͈②�ɂ��擾������Y�ɌW�鑊���łɂ��ēK�p����܂�(����10)�B

|

| |

| �����O |

�ŗ� |

������ |

�ŗ� |

| 1,000���~�ȉ��̋��z |

10�� |

���� |

���� |

| 3,000���~�ȉ��̋��z |

15�� |

���� |

���� |

| 5,000���~�ȉ��̋��z |

20�� |

���� |

���� |

| �P���~�ȉ��̋��z |

30�� |

���� |

���� |

| 3���~�ȉ��̋��z |

40�� |

�Q���~�ȉ��̋��z |

40�� |

| �R���~�ȉ��̋��z |

45�� |

| 3���~���̋��z |

50�� |

�U���~�ȉ��̋��z |

50�� |

| �U���~���̋��z |

55�� |

|

| �Q�D���K�͑�n���̌��z����̌����� |

| |

(1)�@���Z�p��n�̓K�p�Ώۖʐς̌����� |

| |

|

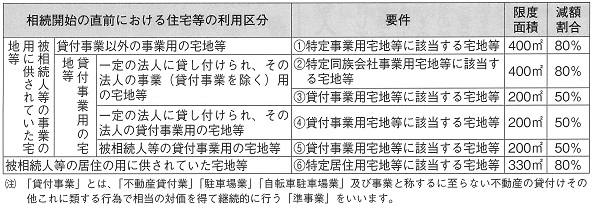

�@���Z�p��n�ɌW�����̓K�p�Ώۖʐς̏�����A330�u(�����O:240�u)�Ɋg�[����܂���(�[�@69��4�A)�B

|

| |

(2)�@���Z�p�Ǝ��Ɨp�̑�n���p�̏ꍇ�̌��x�ʐς̊g�� |

| |

|

�@����̑ΏۂƂ��đI�������n�Ƃ��ċ��Z�p�Ǝ��Ɨp(�X�܂̕~�n��_�@��u�ꓙ)�̑�n������ꍇ�A�����O�́A����ɂ�錸�z�͌��蕹�p�ŋ��Z�p�Ǝ��Ɨp�����킹��400�u���K�p�Ώۏ���ʐςƂȂ��Ă��܂����B

�@����̉����ł́A���Z�p�Ǝ��Ɨp�̂��ꂼ��̏���ʐς܂ō��Z���ēK�p�ł��銮�S���p�[�u���u�����܂����B��̓I�ɂ́A����̉����Ŋg�[���ꂽ���Z�p��n�̏���ʐ�330�u�ƁA���Ɨp��n�̏���ʐ�400�u�����킹�čő�730�u�܂ł��K�p�ΏۖʐςƂȂ�܂��B�Ȃ��A�ݕt���Ɨp�͏����܂�(�[�@69��4�A)�B

|

| |

(3)�@���Z�p��n�̓K�p�v���̊ɘa�E�_� |

| |

|

�@�ȉ��̒ʂ�A����Љ�ɑΉ������������s���Ă��܂�(�[�@69��4�@�A�B)�B

|

| |

|

�@ �яZ��̏ꍇ |

| |

|

|

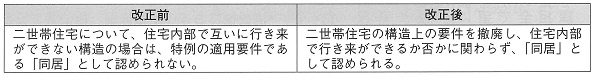

�@�яZ��ɂ��ẮA�]���A�������œт̋��Z�X�y�[�X���q�����Ă��Ȃ��Ə��K�͑�n���̓����K�p���邱�Ƃ��ł��܂���ł����B

�@����̉����ł́A�яZ��̓���K�p�ɌW��\����̗v�����P�p����A�푊���l�y�т��̐e�����Ɨ����������ɋ��Z���Ă����ꍇ�ł��A���Z���Ă�������������̑ΏۂƂȂ�܂��B

|

| |

|

�A �V�l�z�[���ɓ��������ꍇ |

| |

|

|

�@�푊���l���V�l�z�[���ɓ����������Ƃɂ��A���Z�̗p�ɋ����ꂸ�ƂƂȂ����Ɖ��̕~�n�ɂ��ẮA�푊���l�ɉ�삪�K�v�Ȃ��ߓ����������̂ł��̉Ɖ����ݕt�p�łȂ���A�V�l�z�[���̏I�g���p�����擾���Ă����Z�p��n�Ƃ��ď��K�͑�n���̓���K�p���F�߂��邱�ƂƂȂ�܂����B

|

| |

|

|

|

| �R�D���玑���ꊇ���^�̔�ېő[�u�̑n�� |

| |

(1)�@�n�݂̔w�i |

| |

|

�@�]���A�e�q�ԓ��̕}�{�`���ҊԂŕK�v�ȓs�x�x�����鋳�玑���̑��^�͔�ېłł������A�ꊇ���^�̏ꍇ�ɂ͉ېł���Ă��܂����B���݁A�킪���̌l���Z���Y�̖�U����60�Έȏ�̐��オ�ۗL���Ă���A���̍���Ґ���̎��Y����N����Ɉړ]������ƂƂ��ɁA����E�l�ވ琬���T�|�[�g���邽�߁A�q�⑷�ɑ��s���鋳�玑���̈ꊇ���^�ɂ��āA���̊z���ېłƂ���[�u���u�����܂����B

|

| |

(2)�@���x�̓��e |

| |

|

�@�c���ꓙ(���^��)���A�M����s�ȂNj��Z�@�ւɎq�E��(��)���`�̌��������J�݂��A�玑�����ꊇ���ċ��o�����ꍇ�A�q�E�����Ƃ�1,500���~�܂ł̎����ɂ��Ă͑��^�ł���ېłƂȂ�܂��B�����͈̔͂ɂ��ẮA�c�t����ۈ牀�̐l������ۈ痿�A�w�Z���ւ̓��w������Ɨ��A�w�p�i�̍w�����C�w���s��A�w�Z�ȊO�̏m��K�����̌��ӓ��Ƃ��A�w�Z�ȊO�̎҂Ɏx��������̂̔�ېŊz��500���~�����x�ƂȂ�܂��B

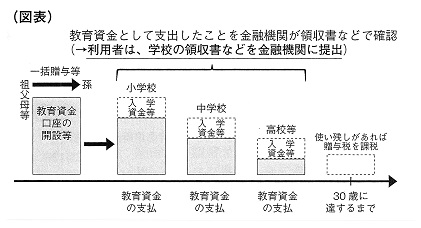

�@����̓K�p�ɓ������ẮA�҂́u���玑����ېŐ\�����v���A���玑����M���������Z�@�ւ��o�R���āA�M�������������܂łɏ����Ŗ������ɒ�o���܂��B���̌�́A���̕��@�ɂ��̎����������Z�@�ւɒ�o���A���Z�@�ւ��̎��������`�F�b�N���ċ��玑���̎x���ɏ[�Ă�ꂽ���Ƃ��m�F���A�҂�30�ɒB�������̗��N�R��15����U�N�ԏ��ނ�ۑ����܂��B

�@�J�݂��������͎҂�30�ɒB�������ɏI�����邱�ƂƂȂ�܂��B���̂Ƃ��A���玑���̎x���ɏ[�Ă��Ă������o�z�Ɏc�z������ꍇ�ɂ́A���^�ł��ېł���邱�ƂƂȂ�܂�(�[70��2��2)�B

|

| |

(3)�@�K�p���� |

| |

|

�@����25�N�S���P�����畽��27�N12��31���܂ł̊Ԃɍs�����^�ɂ��ēK�p����܂��B

|

| |

�s�@���x�̊T�v�@�t |

| |

|

���@�@ |

�c���ꓙ(���^��)���A�M����s�����Z�@�֓��Ɏq�E��(��)���`�̌��������J�݂��A���玑�����ꊇ���ċ��o�����ꍇ�A���̎����ɂ��āA�q�E�����Ƃ�1,500���~���ېłƂ���B(�w�Z�ȊO�̎҂Ɏx��������̂ɂ��ẮA500���~�����x) |

| |

|

�� |

���玑���̎g�r�́A���Z�@�ւ��̎��������`�F�b�N���A���ނ�ۊǁB |

| |

|

�� |

������30�ɒB������Ɍ������͏I���B |

| |

|

�� |

����25�N�S���P�����畽��27�N12��31���܂ł̂R�N�Ԃ̑[�u |

|

| |

|

|

| |

|

|

| |

2013.05.01 |

�u�ł��l�b�g�v�T�[�r�X |

| |

|

|

�@��`�ɑ���V���Ȍ��Z��i�ł���d�q�L�^������舵���u�ł��l�b�g�v���A��s���͂��ߖ�500�̋��Z�@�ւ��Q�����A����25�N�Q��18������T�[�r�X���J�n���Ă��܂��B�d�q�L�^���́A�]���̎�`�Ŗ��Ƃ���Ă������s�R�X�g�╴�����X�N����������ƂƂ��ɁA��`�Ƃ͈قȂ肢����ł������ł���̂������ł��B

|

| |

|

|

| |

|

|

| |

2013.04.01 |

�����Q�T�N�x�@�Ő������i�āj�̃|�C���g |

| |

|

|

�@����25�N�x�̐Ő������́A����Ŋ֘A�@�A�O�}���ӂd���Ȃ���A���ԓ�����ٗp�����N�������I�������\�Ƃ��鐬���헪�Ɋ�Â����ł荞���̂ƂȂ��Ă��܂��B

�@�ȉ��A��ȉ������ڂ̃|�C���g�����Ă݂܂��B

�@�s�������ڃ^�C���X�P�W���[���t

�@��v���ڂ̓K�p�����́A���\�̂悤�ɂȂ�܂��B�Ȃ��A�O�N�x�ȑO�̉����œK�p���������N�x�ȍ~�ƂȂ鍀�ڂ��L�ڂ��Ă��܂��B

���@�����^�C���X�P�W���[��

| ����25�N |

�S�� |

�� |

���玑�����^�̈ꊇ��ېő[�u�̑n��

|

| �� |

���^�����������ꍇ�̏����g�呣�i�Ő��̑n�� |

| �� |

���Y���ݔ��������i�Ő��̑n�� |

| �� |

������Ƃ̌��۔�N800���~�܂őS�z����

|

| ����26�N |

�P�� |

�� |

���̔z���E�����v�ې�(10����20��) |

| �� |

��ېŌ������̏��z��ꊔ�����̔z���E���n�����̔�ېő[�u(100���~�܂�) |

| �S�� |

�� |

�Z��[�����ł̊g�[(�ő�4�疜�~�Ɋg��) |

| �� |

����ŗ��̈��グ(�T�����W��) |

| �� |

�����Ԏ擾�łƎ����ԏd�ʐł̌��� |

| ����27�N |

�P�� |

�� |

�����ł̊�b�T�������s�̂U���ɏk�� |

| �� |

�����ł̍ō��ŗ����T�����グ(55����) |

| �� |

�����ł̍ō��ŗ����T�����グ(45����) |

| �� |

���Ə��p�Ő��̔��{�I������ |

| �� |

���K�͑�n���̑����ł̓���̊g�[ |

| 10�� |

�� |

����ŗ��̈��グ(�W����10��) |

| �� |

�����Ԏ擾�ł̔p�~(26�N�x�����Ŗ@����) |

�@�@�@�����Ł@�@�����Ł@�@���ǂ���Ƃ������Ȃ�

| �P�D�l�����ې� |

| |

�i1�j�@�����ł̍ō��ŗ��̌����� |

| |

|

|

���s�̐ŗ��\���ɉ����A�ېŏ����S�疜�~���ɂ��āA45���̐ŗ����݂����܂��B |

| |

|

|

|

| |

�i2�j�@�Z��[�����ł̊g�[ |

| |

|

|

�Z��擾�Ȃǂ����ĕ���26�N����29�N�܂ł̊Ԃɋ��Z�����ꍇ�̏Z��[���T���ɂ��ẮA�}�\�P�̂悤�ɐ��x���g�傳��܂��B |

| |

|

|

|

�}�\�P�@�Z��[�����ł̊T�v(�J�b�R���͒����D�ǏZ��y�ђ�Y�f�Z��)

| ���Z�N |

�ؓ����x�z |

�T���� |

�e�N�̍T�����x�z |

�ő�T���z |

����26�N

�P�`�R�� |

2,000���~ |

1.0�� |

20���~ |

200���~ |

| (3,000���~) |

(30���~) |

(300���~) |

����26�N�S��

�`����29�N12�� |

4,000���~ |

1.0�� |

40���~ |

400���~ |

| (5,000���~) |

(50���~) |

(500���~) |

�Q�D���Y�ې�

|

| |

�i1�j�@�����ŁE���^�ł̌����� |

| |

|

|

�@�����ł̊�b�T���y�ѐŗ��̌����� |

| |

|

|

|

�����ł̉ېŃx�[�X�E�ŗ��\�����A�}�\�Q�̂悤�Ɍ�������܂��B |

| |

|

|

�A���K�͑�n���̌����� |

| |

|

|

|

���苏�Z�p��n���ɌW�����̓K�p�Ώۖʐς�330�u�i���s240�u�j�܂ł̕����Ɋg�[����܂��B |

| |

|

|

�B���^�ł̐ŗ��̌����� |

| |

|

|

|

20�Έȏ�̎҂����n�������瑡�^�������Y�ɑ��鑡�^�ŗ�����������A����ȊO�̏ꍇ�����y������܂��B |

| |

|

|

�C���������Z�ېŐ��x�̓K�p�v���̌����� |

| |

|

|

|

�A.�@�҂͈̔͂�20�Έȏ�ł��鑷���lj�����܂��B

�C.�@���^�҂̔N��v����60�Έȏ�i���s65�Έȏ�j�Ɉ����������܂��B |

| |

�i2�j�@���玑���̈ꊇ���^�ɌW�鑡�^�ł̔�ېő[�u |

| |

|

|

�ҁi30�Ζ����̎҂Ɍ���j�̋��玑���ɏ[�Ă邽�߂ɂ��̒��n���������K�Ȃǂ����o���A���Z�@�ւɐM���Ȃǂ������ꍇ�ɂ́A�M����v���̉��z���͋��o���ꂽ���K���̊z�̂����҂P�l�ɂ�1,500���~�i�w�Z�ȊO�Ɏx��������K��500���~�����x�j�܂łɑ������镔���ɂ��ẮA����25�N�S���P������27�N12��31���܂łɋ��o�������̂Ɍ���A���^�ł��ۂ��Ȃ����ƂƂ���܂��B |

| |

|

|

�i���j���玑���Ƃ͕����Ȋw��b����߂鎟�̋��K�Ƃ���܂��B

�@�@�@�@�w�Z�ȂǂɎx��������w�����̑��̋��K

�@�@�@�A�w�Z�ȂLjȊO�̎҂Ɏx��������K�̂������̂��� |

| |

�i3�j�@���Ə��p�Ő��̔��{�I������ |

| |

|

|

���o�c�҂����p�҂����ꊔ�������p�����ꍇ�̑����ŁE���^�ł̔[�ŗP�\���x�ɂ��āA�[�ŗP�\�̎�����R�ɌW��ٗp�m�ۗv���ɂ���u�o�Y��b�̔F��̗L�����ԁi�T�N�ԁj�ɂ����Čp�����ĂW���ȏ�̌ٗp���ێ��v���A�u�T�N�Ԃ̕��ςłW���ȏ�̌ٗp���ێ��v�Ɋɘa���铙�̌��������s���܂��B |

�}�\�Q�@�����ł̉ېŃx�[�X�E�ŗ��\��

�������ł̊�b�T��

|

���s |

������ |

| ��z�T�� |

5,000���~ |

3,000���~ |

�@�葊���l

���T�� |

1,000���~��

�@�葊���l���悶�����z |

600���~��

�@�葊���l���悶�����z |

�������ł̐ŗ��\��

|

���s |

������ |

| 1,000���~�ȉ��̋��z |

10�� |

���� |

| 3,000���~�ȉ��̋��z |

15�� |

���� |

| 5,000���~�ȉ��̋��z |

20�� |

���� |

| �P���~�ȉ��̋��z |

30�� |

���� |

| 3���~�ȉ��̋��z |

40�� |

�Q���~�ȉ��̋��z |

40�� |

| 3���~�ȉ��̋��z |

45�� |

| 3���~���̋��z |

50�� |

�U���~�ȉ��̋��z |

50�� |

| �U���~���̋��z |

55�� |

�Q�D�@�l�ې�

|

| |

�i1�j�@���Y���ݔ��������i�Ő��̑n�� |

| |

|

|

���Y���ݔ��ւ̓����z��O�N��P�����đ����������ꍇ�ɁA�V���Ɏ擾�������@�B�E���u�̎擾���z��30���̓��ʏ��p�܂��͂R���̐Ŋz�T����F�߂鐧�x���n�݂���A����25�N�S���P������27�N�R��31���܂ł̊ԂɊJ�n���鎖�ƔN�x�Ɏ擾���������Y���ݔ��ɓK�p����܂��B |

| |

|

|

|

|

| |

�i2�j�@�����g�呣�i�Ő��̑n�� |

| |

|

|

����25�N�S���P������28�N�R��31���Ɏn�܂鎖�ƔN�x�ŁA�����̌ٗp�҂ւ̋��^���T���ȏ㑝�₵�Ďx�������ꍇ�A���̋��^�x�������z��10�����Ŋz�T���ł��܂��B

�@�������A�T���Ŋz�͓����̖@�l�Ŋz��10���i������Ƃ�20���j�����x�ł��B |

| |

|

|

|

| |

�i3�j�@���۔�ېł̌����� |

| |

|

|

�@���۔�̑����s�Z�����x�ŁA�����@�l�ɌW�鑹���Z���̓���Ƃ��āA��z�T�����x�z��800���~�i���s600���~�j�Ɉ����グ�A��z�T�����x�z�܂ł̋��z�̑����s�Z���[�u�i���s10���j���p�~����܂��B |

|

| |

|

|

| |

|

|

| |

2013.03.01 |

�擾��킩��Ȃ��ꍇ�̏��n�����̋��z |

| |

|

|

�@�y�n�⌚���̏��n�����̋��z�́A�y�n�⌚���������z����擾��Ə��n��p�����������Čv�Z���܂��B�擾��́A�y�n�̏ꍇ�A�������ꂽ�Ƃ��̍w�������w���萔���Ȃǂ̍��v�z�ł��B�����̏ꍇ�́A�w������Ȃǂ̍��v�z���猸�����p����z�������������z�ł��B

�@�������A�������y�n��������c�`���̂��̂ł���Ƃ��A�������ꂽ�������Â��Ȃǂ̂��ߎ擾��킩��Ȃ��ꍇ�ɂ́A���������z�̂T�������z���擾��Ƃ��邱�Ƃ��ł��܂��B���ۂ̎擾����������z�̂T�������z�������ꍇ�����l�ł��B

�@�Ⴆ�A�y�n�y�ь������R�疜�~�Ŕ������ꍇ�Ɏ擾��s���̂Ƃ��́A�������S�z�̂T�������z�ł���150���~���擾��Ƃ��邱�Ƃ��ł��܂��B

|

| |

|

|

| |

|

|

| |

2013.02.01 |

����24�N���m��\���̃|�C���g |

| |

|

|

�@�{�N�������ł̊m��\���̎����ƂȂ�܂����B�ҕt�\���ɂ��Ă͂��̂P������n�܂��Ă��܂����A�[�t�z�̂���l�ɂ��ẮA�Q��16������R��15���܂łƂȂ�܂��B

�@�ȉ��A����24�N���m��\���̃|�C���g�����Ă݂܂��B

�P�D�m��\���̑Ώێ�

�m��\�������Ȃ���Ȃ�Ȃ��l�i��ȗ�j

�@�@�@�l�Ŏ��Ƃ��s���Ă���[�Ŋz������

�@�A�@�s���Y����������[�Ŋz������

�@�B�@���^���N��2,000���~����

�@�C�@�Q�����ȏォ�狋�^��������Ă���

�@�D�@������Ђ̖������ŁA���̉�Ђɕs���Y�⎖�Ǝ�����݂��t���A�g�p���E������������Ă���

�@�E�@����24�N���ɓy�n���̏��n��������

�@�F�@���^�����҂ŋ��^�ȊO�̏������z��20���~����

�����ł̊ҕt������l�i��ȗ�j

�@�G���T���A���T���A���T���A�z���T���A�Z��[���T������l

�}�{�T���Ɉ�����������

�@����23�N�����N���}�{�e���i16�Ζ����j�ɌW��}�{�T�����p�~����Ă��܂��̂ŁA�����������ӂ��K�v�ł��B |

| |

|

|

| |

|

|

| |

2013.01.01 |

�V�N�̂����A |

| |

|

|

�@�����܂��Ă��߂łƂ��������܂��B

�@����ŗ�������26�N4���P��(�{�s��)�Ȍ�̏��n������8���Ɉ����グ���܂��B�������A�Z��̏ꍇ�͌o�ߑ[�u���݂����A�{�N9��30���܂ł̊Ԃɒ��������H���̐����_��Ɋ�Â��{�s���Ȍ�ɏ��n�����Z��ɂ��ẮA�����O��5���̐ŗ����K�p����܂��B

�@�{�N1������A�����Α��N����5�N�ȉ��̉�Ж����ɂ��ẮA�ސE�����̂Q����1�ېł��p�~����܂����A�����������ł����łȂ��n���łɂ��K�p����A�����đސE�����ɌW��l�Z���ł�10���Ŋz�T�����p�~����܂�(�]�ƈ����Ώ�)�̂Œ��ӂ��K�v�ł��B

�@�S���P������͊�]�ґS���̌ٗp�m�ۂ�}�邽�߂̉������N��Ҍٗp����@���{�s����܂��B�|�C���g�́A65�Ζ����̒�N���߂Ă��鎖�Ǝ傪�A�p���ٗp���x������ꍇ�A�Ώێ҂����肷����J�g����Œ�߂邱�Ƃ��ł���d�g�݂��p�~����邱�Ƃł��B�������A�R��31���܂łɊ��݂��Ă���Ƃ��ɂ́A�����Ԃ��̊��K�p�ł���o�ߑ[�u������܂��B

�@�F�l�̂����W���F�O���āA�V�N�̂����A�Ƃ������܂��B |

| |

|

|

| |

|

|

| |

|

|

| |

|

|

| |

|

|

| |

|

|